- ホーム

- CIO

CIO

CIO※は、「公的年金、企業年金などの機関投資家向けの資産運用サービス機能を個人投資家等に拡げる」をコンセプトとした野村グループの高付加価値アドバイザリー・モデル。

※CIO:Chief Investment Office チーフ・インベストメント・オフィス

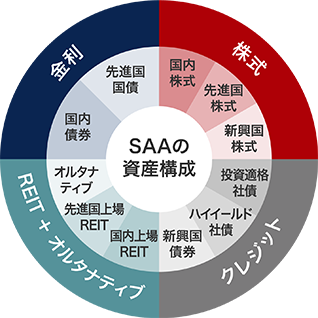

中長期の資産配分~SAA(Strategic Asset Allocation)

5年超の長期戦略的視点から投資効率の高い資産配分を策定。①広範な資産クラスに分散投資することによる投資効率向上、②海外の配分を重視した世界成長享受、③クレジット投資を重視したインカムゲイン志向、がCIOにおけるSAAの特徴であり、幅広く11の資産クラスに分散投資を行っています。

SAAの特徴

1.分散投資の拡大による投資効率向上

より広範な資産クラスに分散投資することで投資効率の向上を図る

2.グローバル市場シフトによる世界成長享受

世界の成長を享受するため、株式・債券共に海外の配分を重視

3.クレジット投資を重視したインカムゲイン志向

高利回りのクレジット資産にも投資することで、インカムゲインの増強を図る

- SAAは左図のように、以下の4つの資産クラスに分類

① 株式

② クレジット

③ REIT+オルタナティブ

④ 金利 - 4つの資産クラスの下に小分類として11の資産クラス(小分類)を設定し、幅広い資産クラスに分散投資を行う

機動的な資産配分~TAA(Tactical Asset Allocation)

6か月~1年程度の見通しで各資産のオーバーウェイト/アンダーウェイトを判断。SAAの資産配分を基準に機動的に資産配分を乖離させることで、超過収益の獲得を目指します。先行性のあるマクロ指標や各資産クラスのバリュエーション指標を基にした独自のクオンツモデルによる定量評価と経験豊富なストラテジストの定性判断を総合し、ポジションを決定しています。

TAAの特徴

1.フェアバリュー

市場価格はフェアバリューに戻るという投資信念に基づき、超過リターンの獲得を目指す

2.定性判断

ストラテジストの定性判断を加味してポジションを決定

3.リスクコントロール

SAAに対する乖離幅やアクティブリスク(トラッキングエラー)によるリスクコントロール

クオンツモデルによる定量評価

先行性のあるマクロ指標や各資産クラスの足元のバリュエーション指標を基に、資産間の相対的な割安、割高を判断

ストラテジストの定性判断

マンスリー投資会議(リサーチ部門)の市場見通しや複数の大手運用機関の見通しを参考に各資産クラスを定性評価

- 2つの判断を総合して各資産クラスの推奨度合い(5段階)を決定

- リスク制約をもとに各SAAに対する最適なTAAを決定

ファンド選定

ファンド分析部との連携による独自のファンド評価結果に基づき、資産毎に超過収益の獲得が見込まれる高品質なファンドの選定と、組み合わせに関する情報を提供しています。